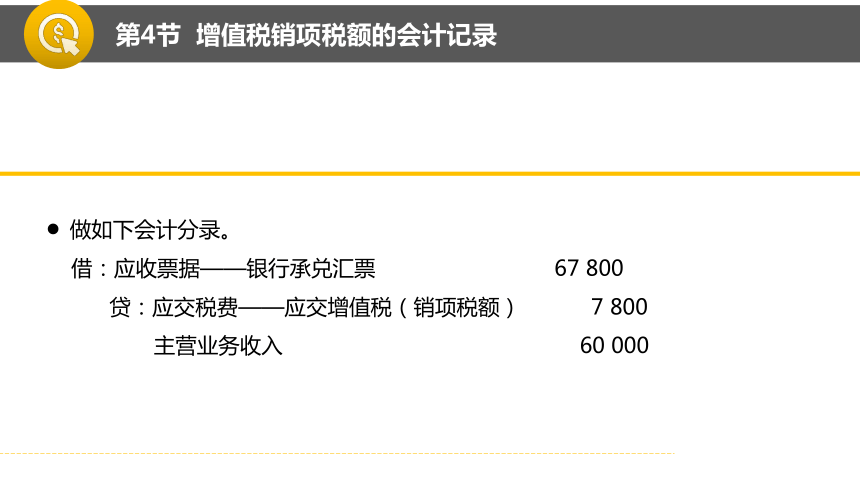

资源预览

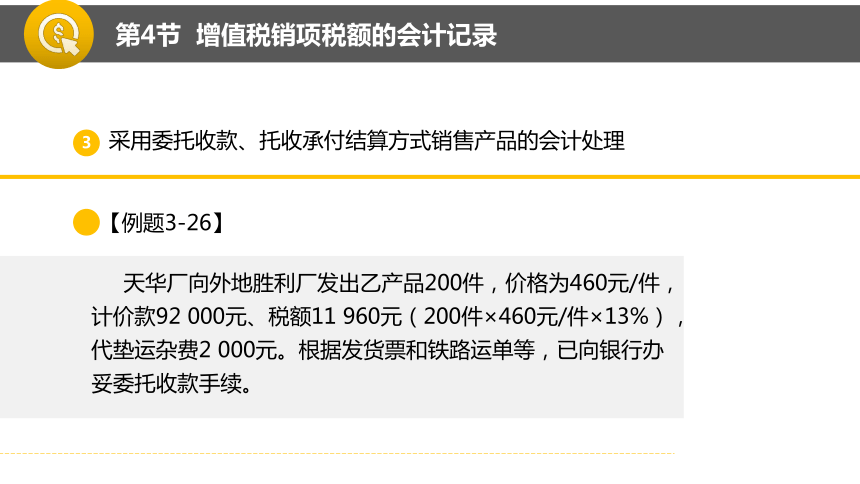

资源预览

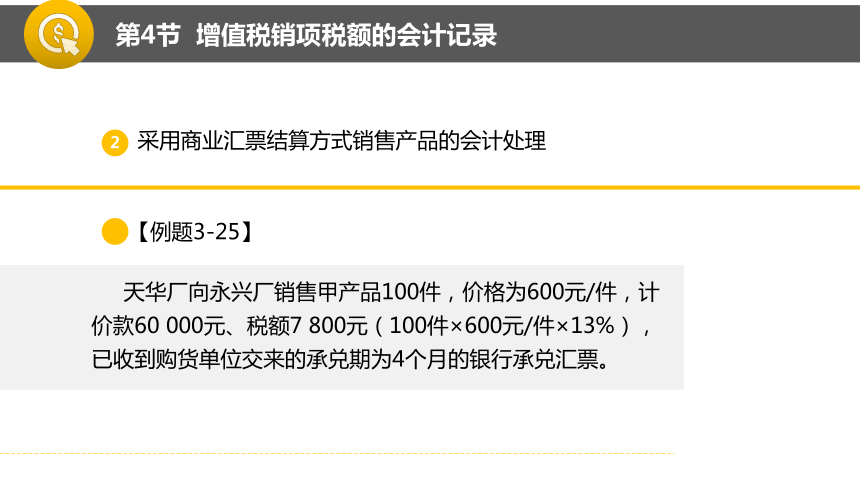

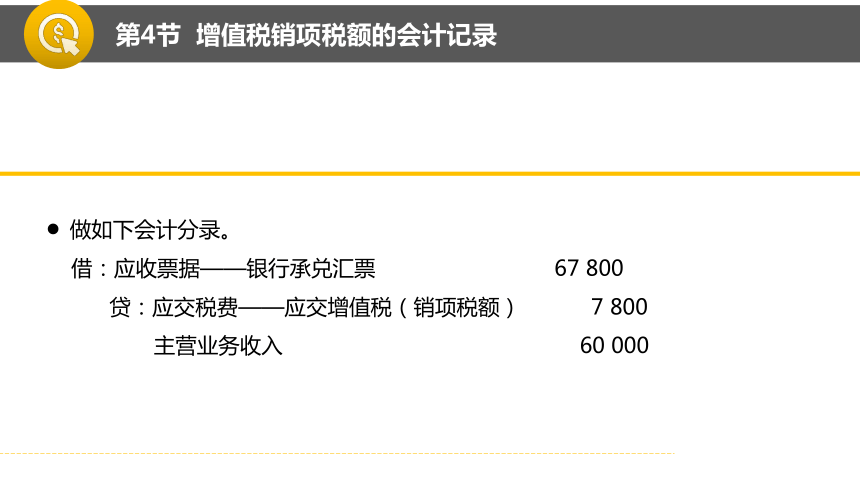

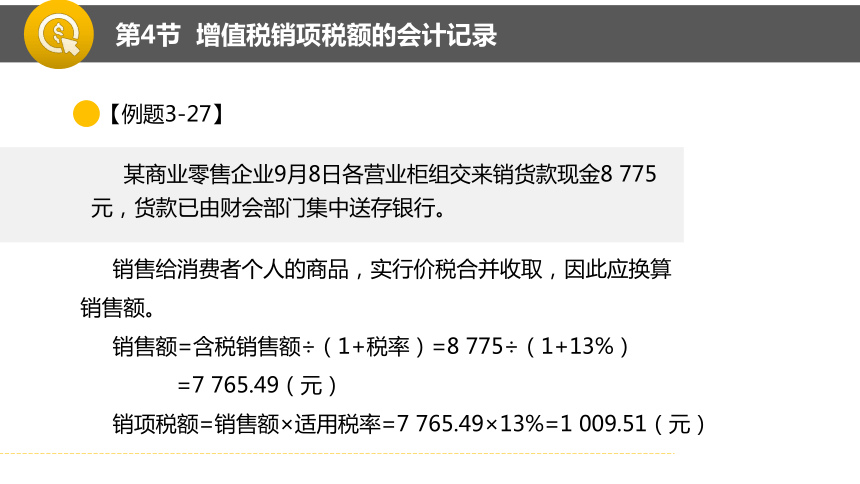

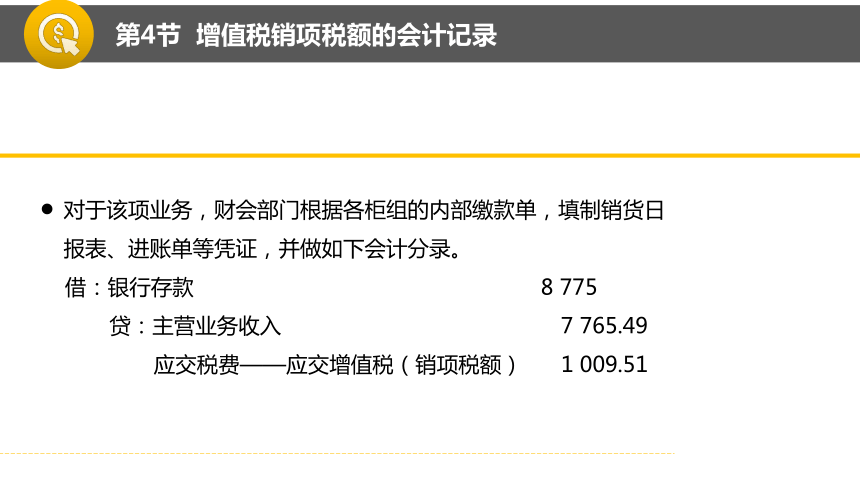

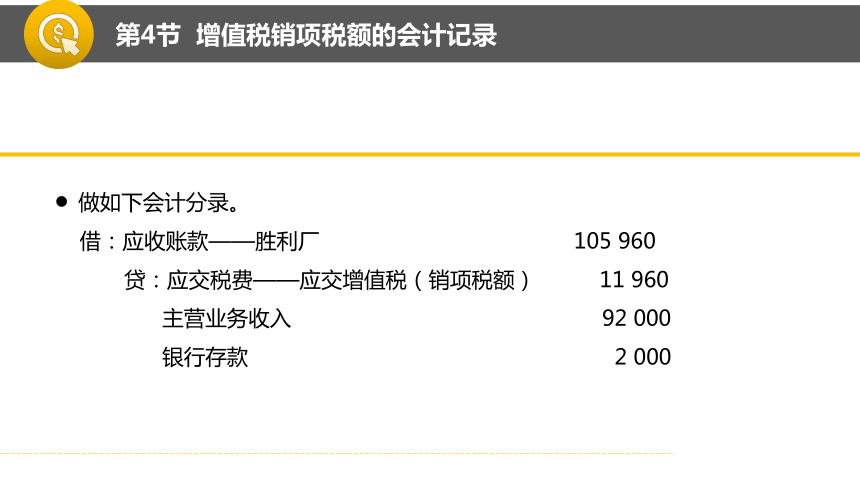

资源预览

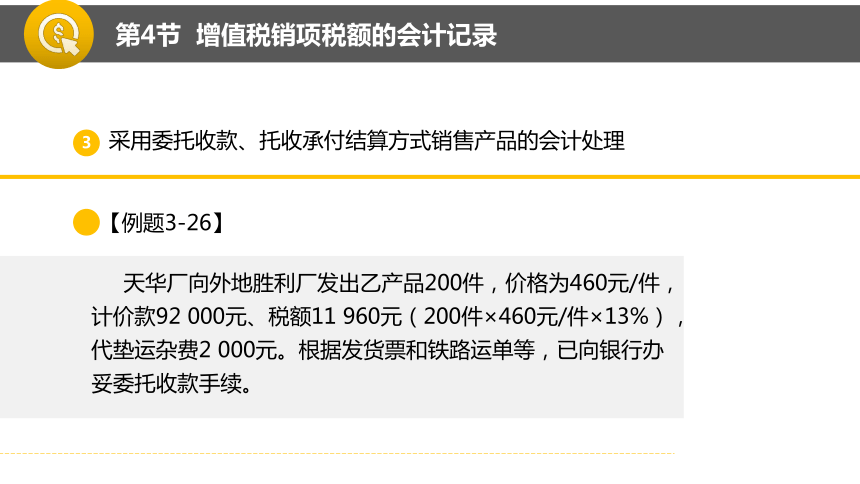

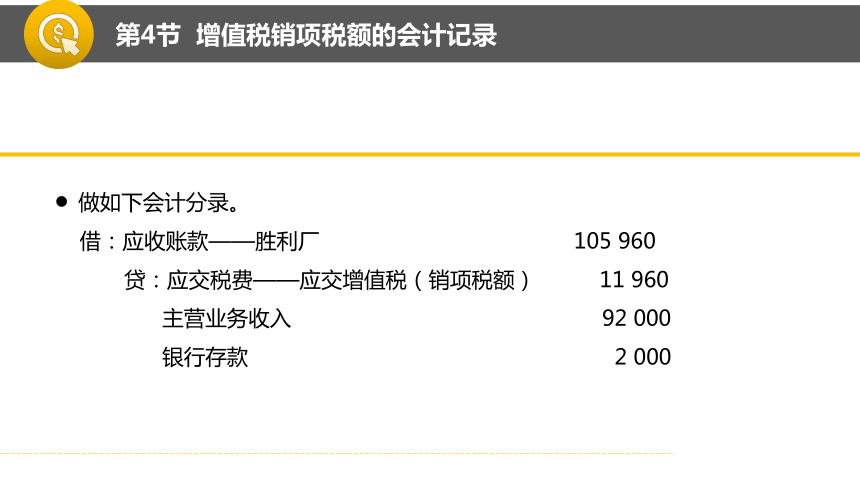

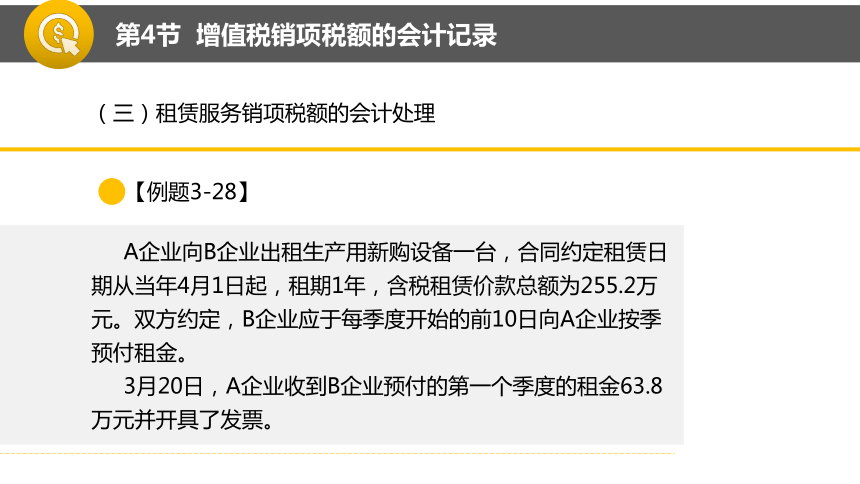

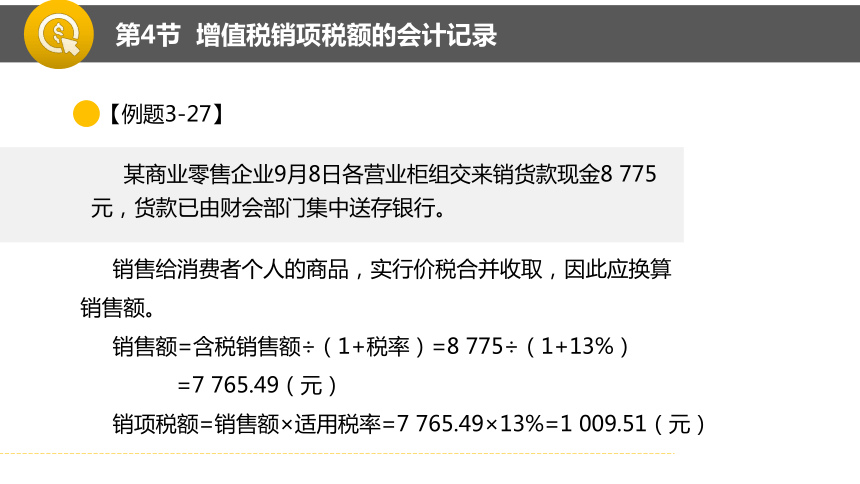

资源预览