资源预览

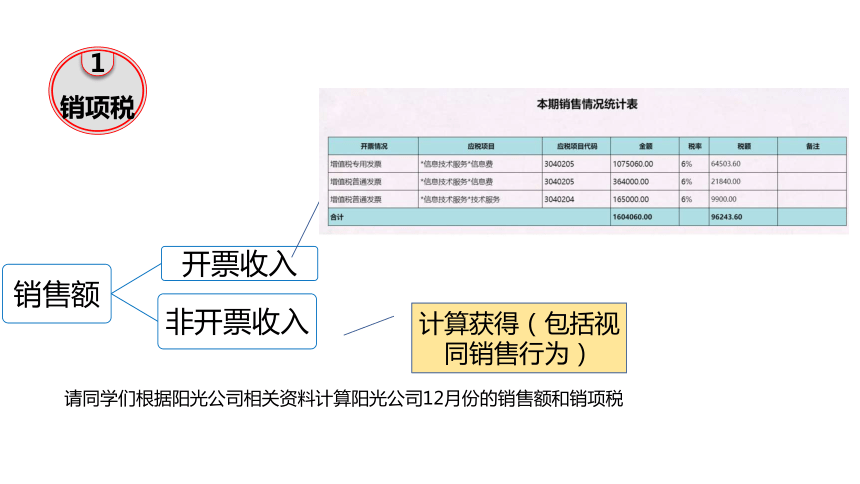

资源预览

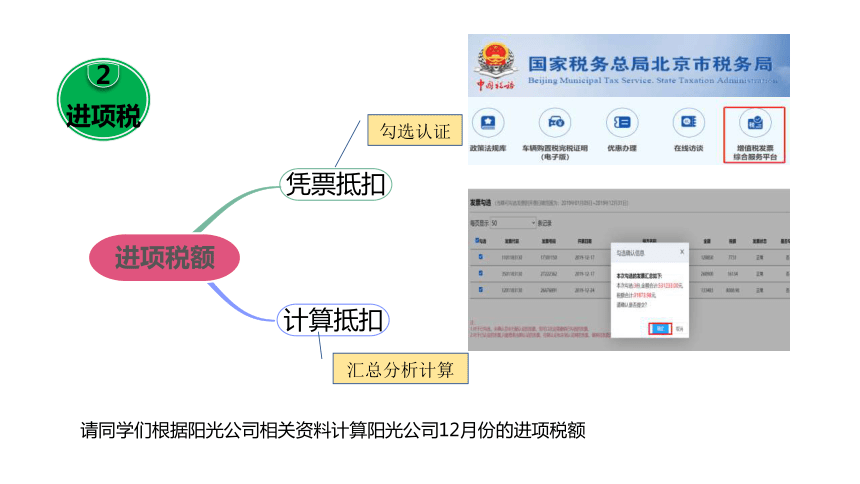

资源预览

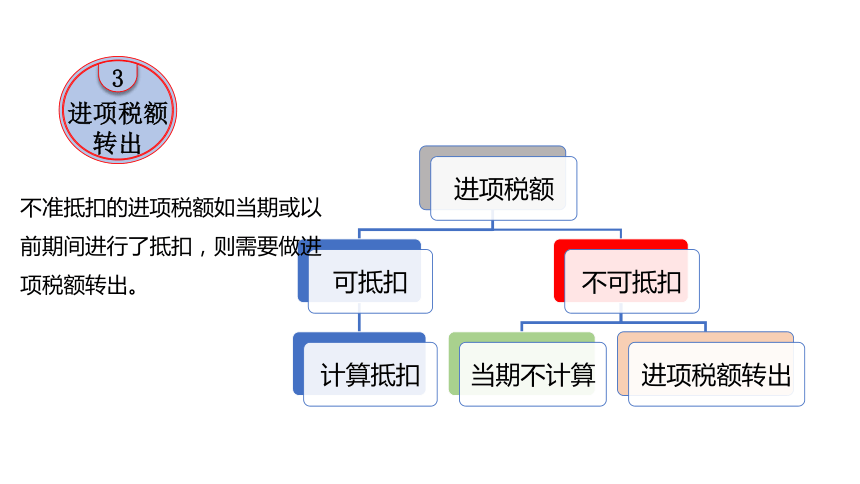

资源预览