资源预览

资源预览

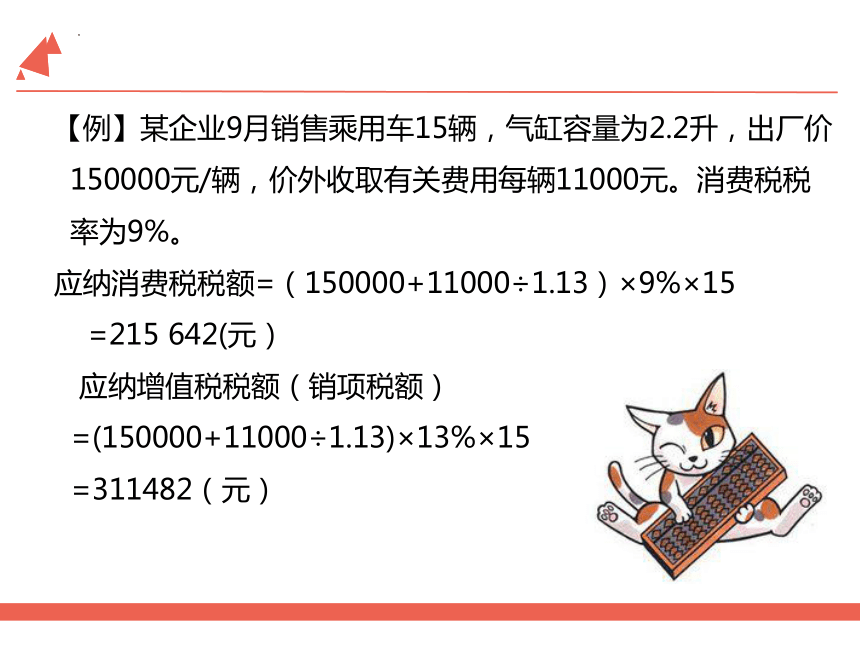

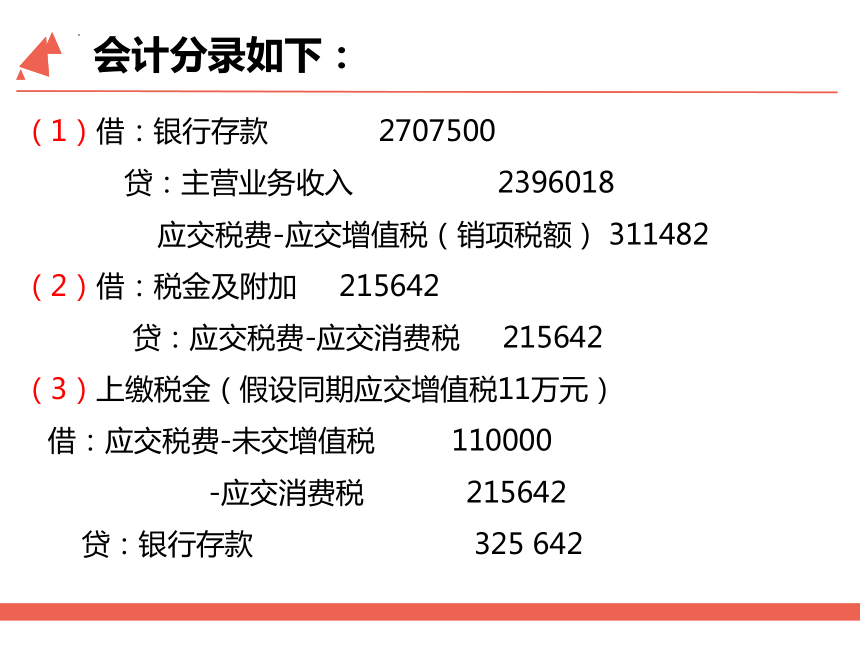

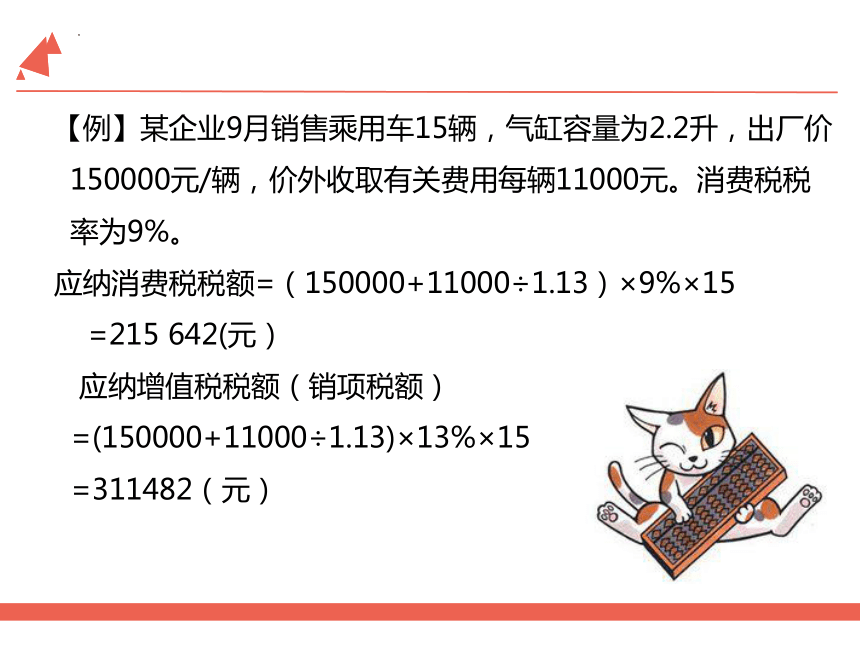

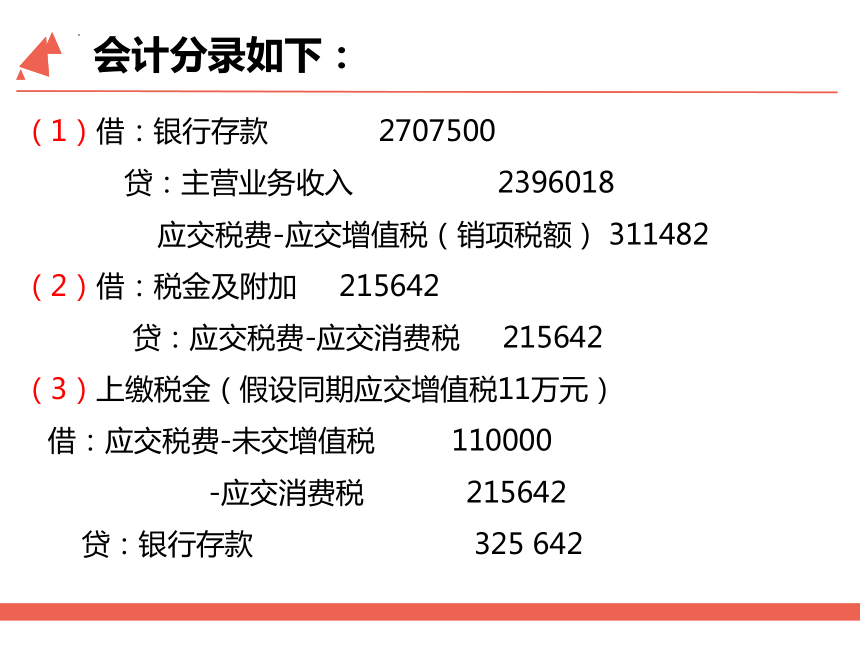

资源预览

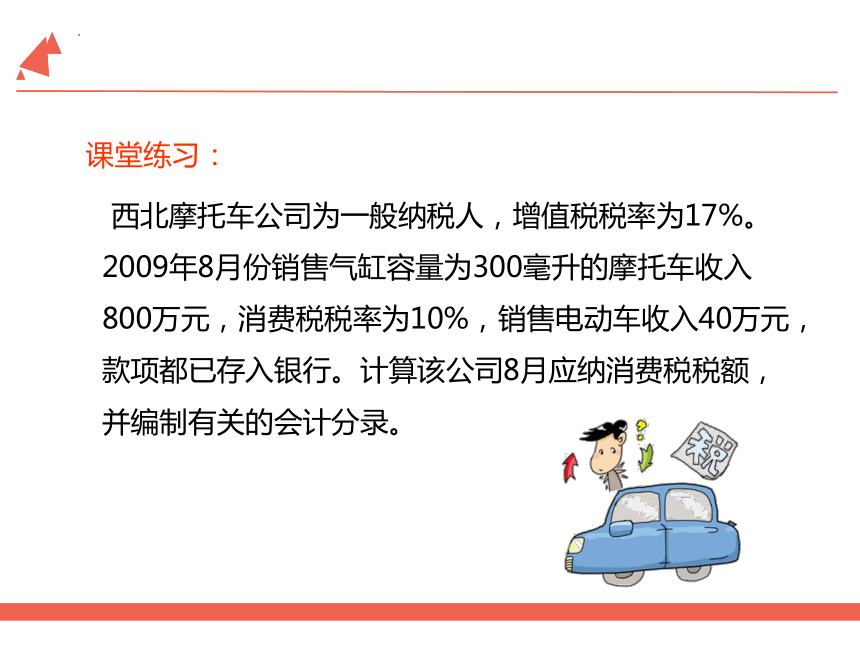

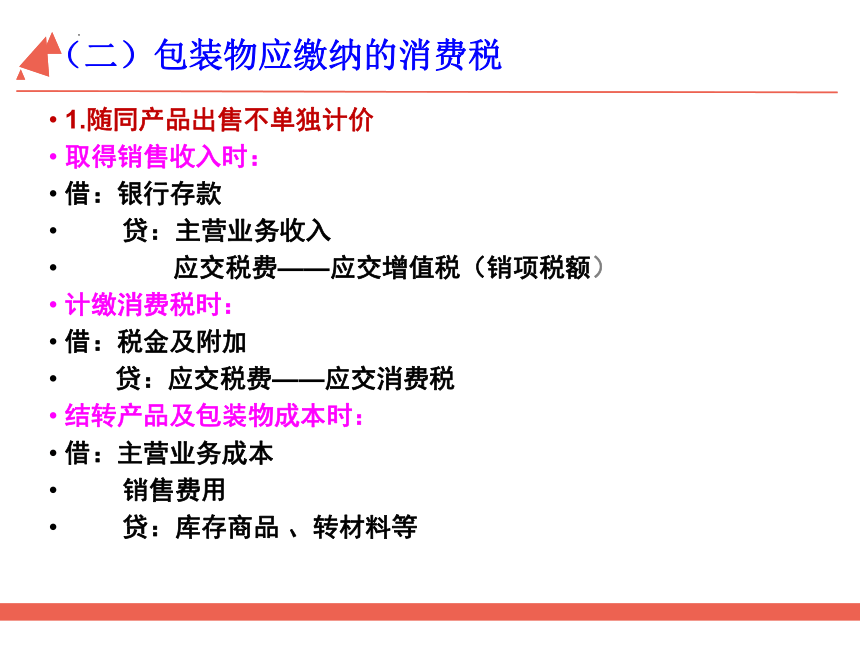

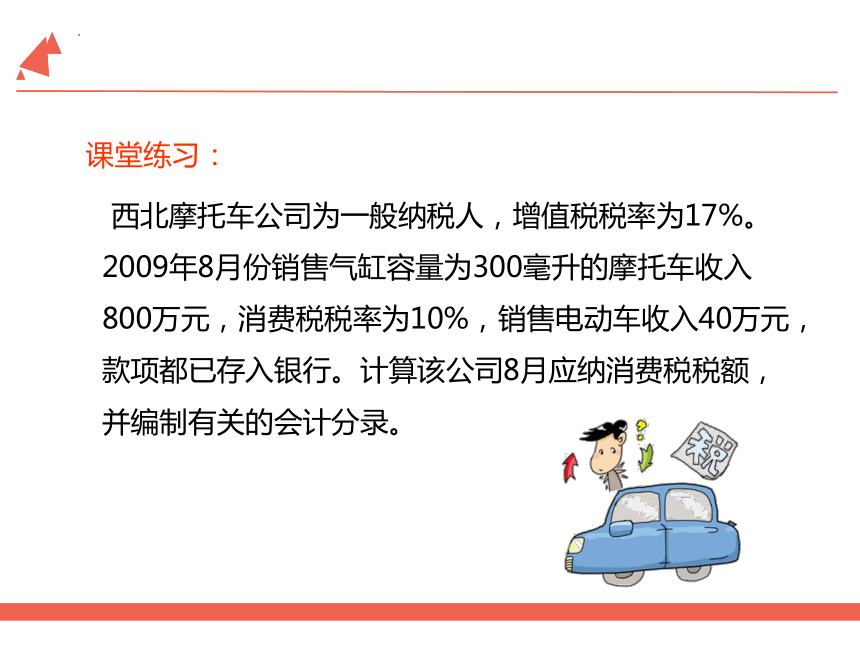

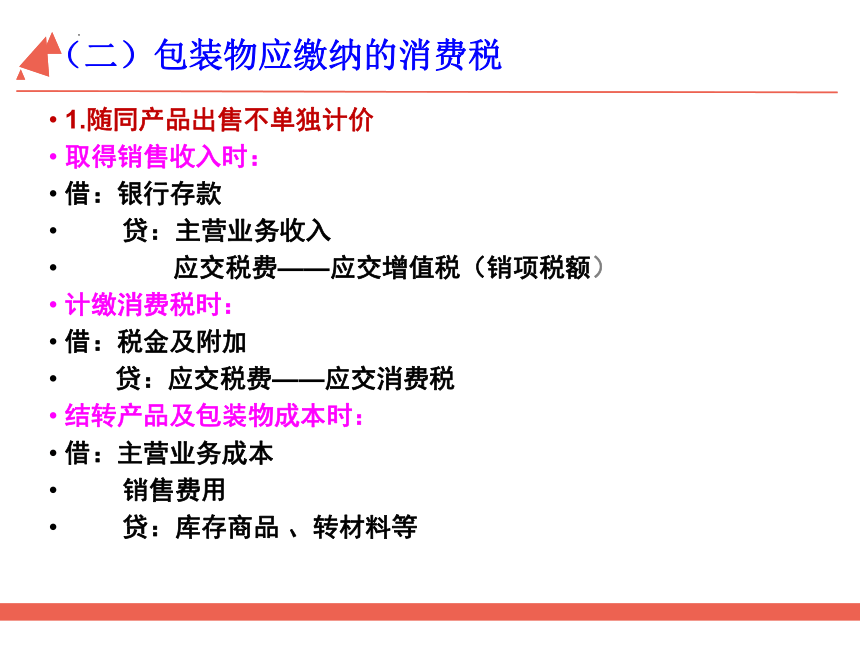

资源预览