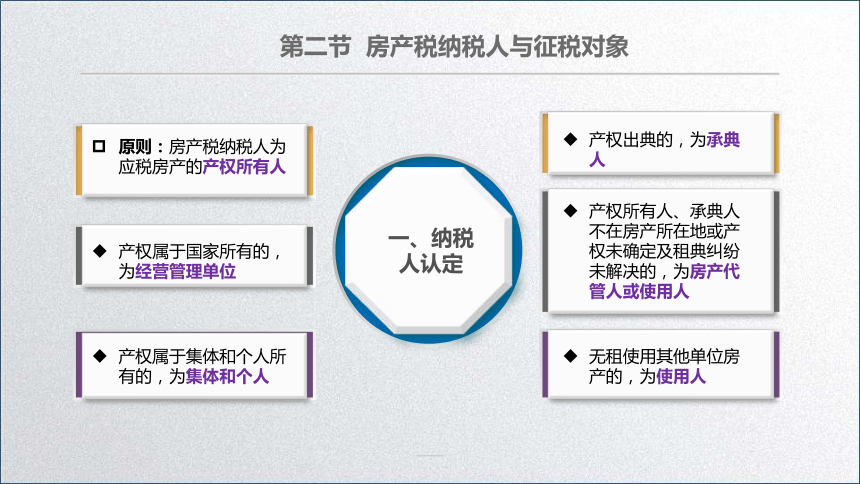

资源预览

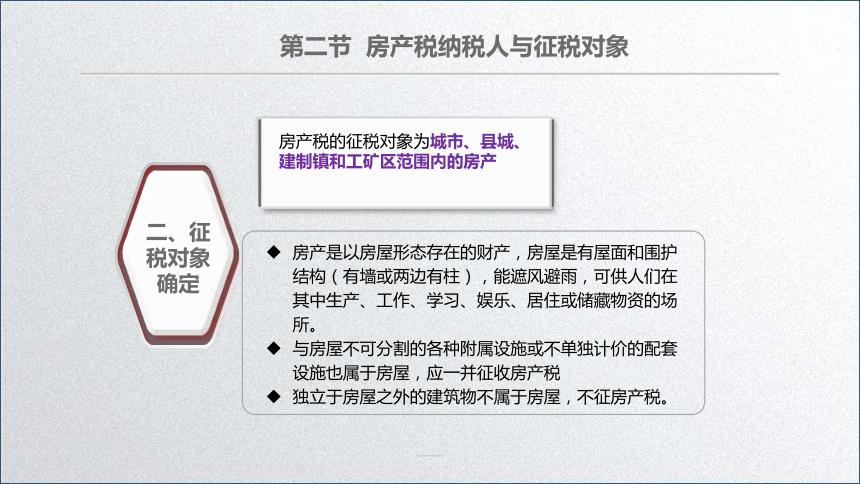

资源预览

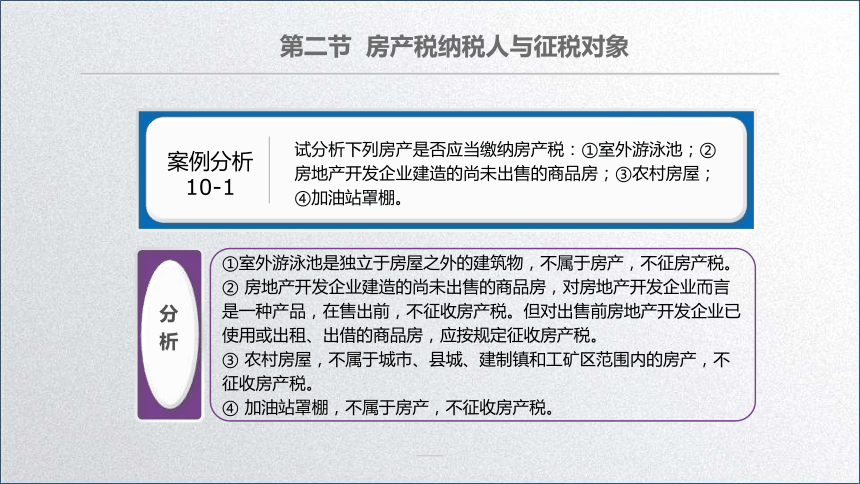

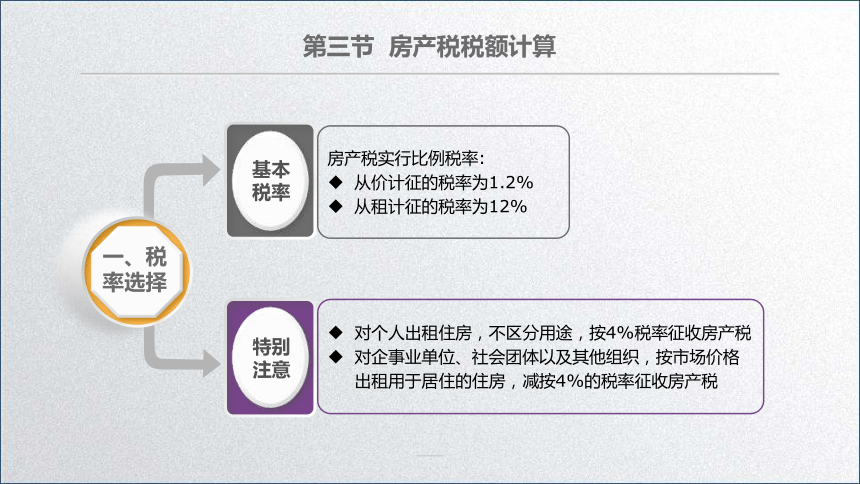

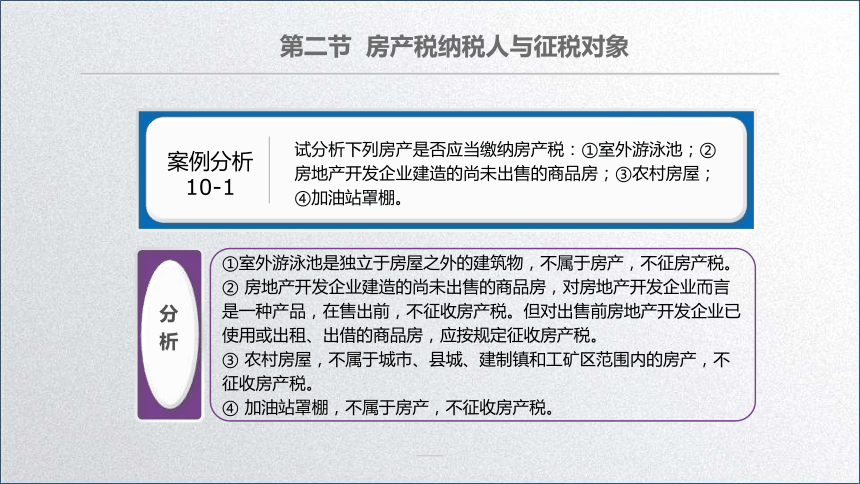

资源预览

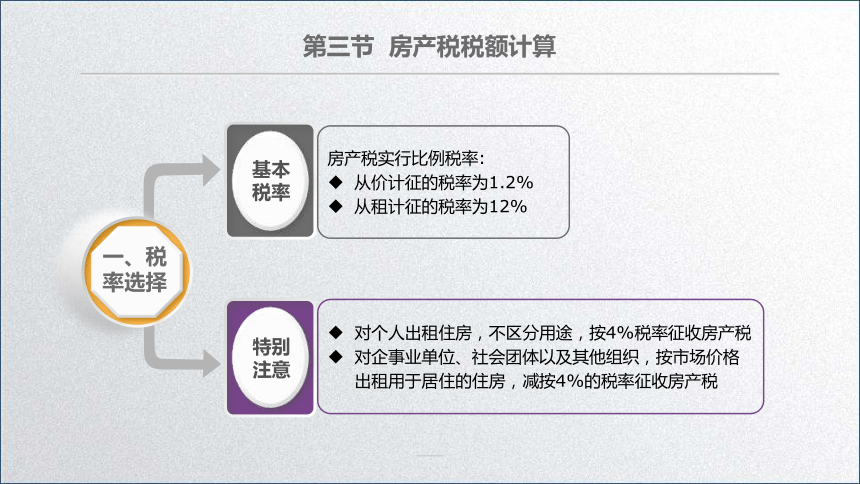

资源预览