资源预览

资源预览

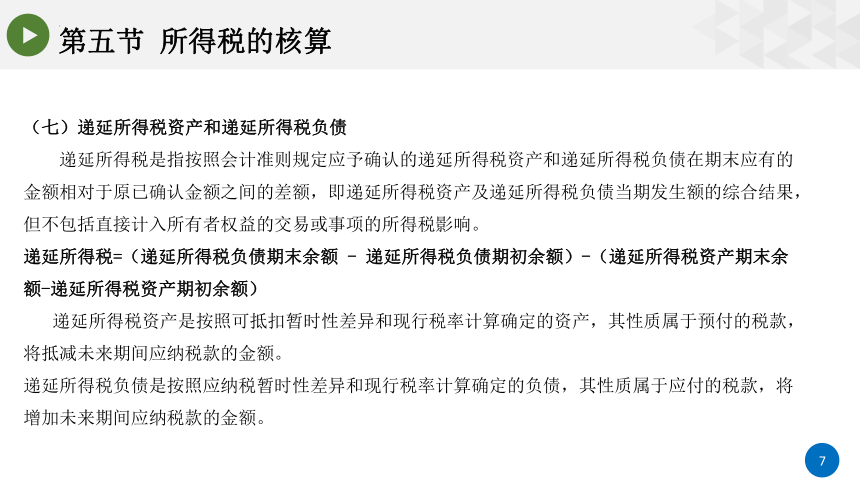

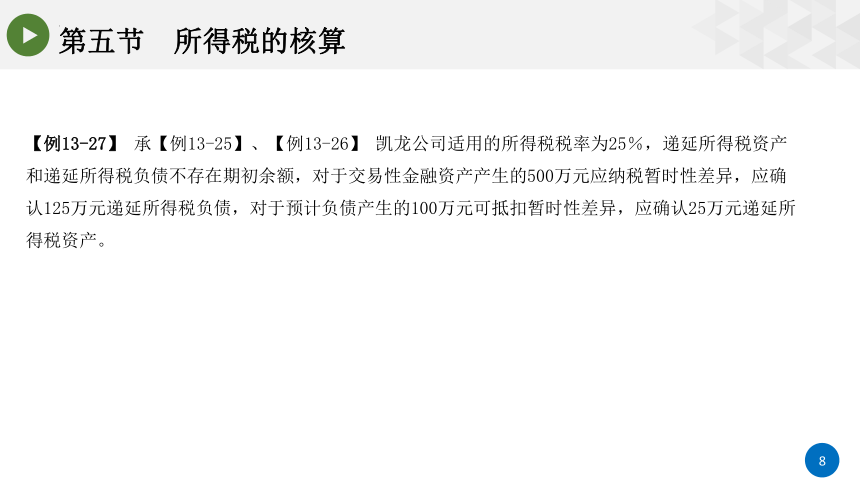

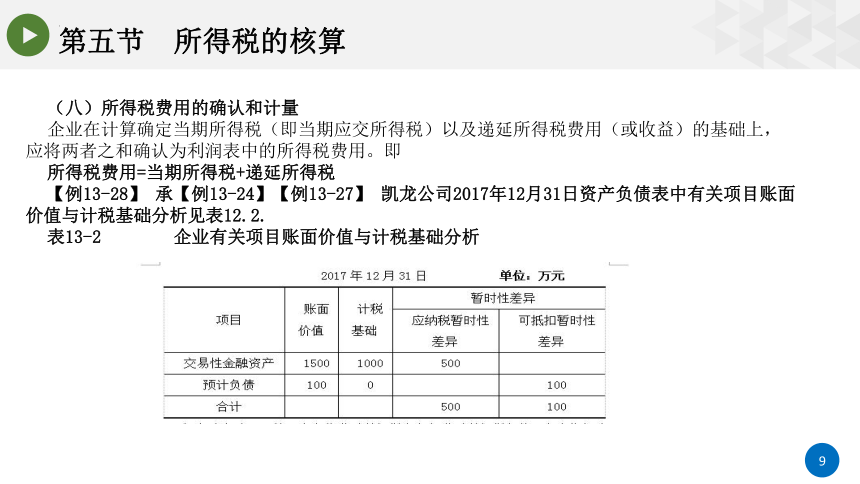

资源预览

资源预览